Industria aeronautica. Nel 2020 persi 100.000 posti di lavoro.

I bilanci delle grandi aziendeUsa e europee di Aerospazio e Difesa

Il Covid ha pesantemente caratterizzato negativamente i risultati delle principali aziende operanti nel comparto Aerospazio e Difesa (A&D).

Iniziando dagli USA, si prendono in esame le prime 10 aziende: Boeing, General Dynamics (GD), General Electric (GE), Honeywell, L3Harris (nata nel 2019 dalla fusione di L3 ed Harris), Lockheed Martin (LM), Northrop Grumman (NG), Raytheon (che nel 2020 ha acquistato da United Technology – UTC le unità Collins Aerospace e Pratt & Whitney per cui UTC è uscita dal comparto A&D), Spirit e Textron.

| Top 10 A&D USA | 2020 | 2019 * | 2020 vs 2019 |

| Ricavi Totali (US$B) | 400 | 487 | -17.8% |

| Ricavi A&D (US$B) | 306 | 356 | -13.6% |

| EBIT (US$B) | 15.6 | 321.57 | -64.4% |

| Profitti netti (US$B) | 8.7 | 24.5 | -8,0% |

| ROS (EBIT/Ricavi) | 3.9% | 6.7% | -41.7% |

| Addetti Totali | 1 006 200 | 1 198 400 | -16% |

Nel 2019 è computata anche UTC

Fonte Elaborazioni Aeropolis

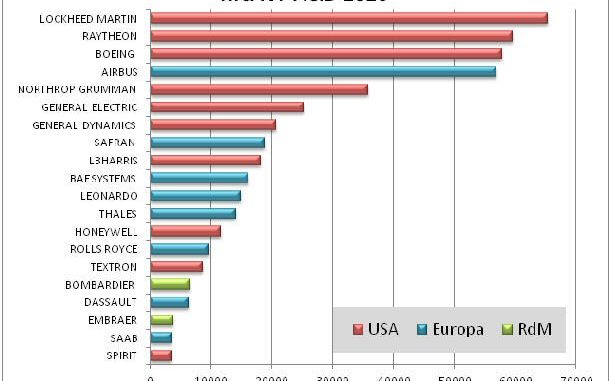

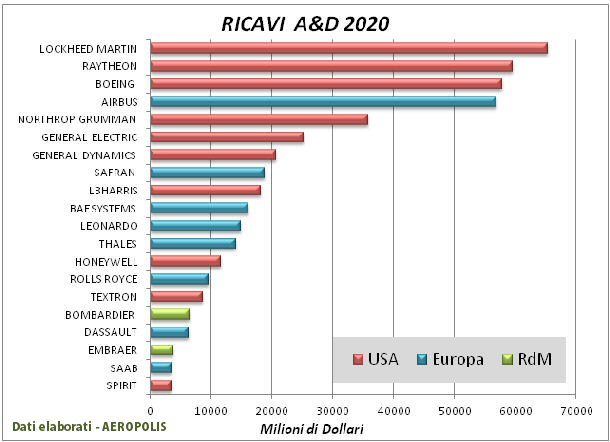

complesso tutti i dati sono negativi, con forte flessione dell’EBIT. Per quanto riguarda i ricavi A&D la flessione è particolarmente forte in Boeing (-24%), GE (-32.3%). Spirit, la grande azienda Usa di Aerostrutture nel 2020 ha fatturato 3405 milioni di dollari dei 7863 (-56.7%) del 2019; buona la performance di LM (+9.3%) – che si porta al primo posto tra le aziende USA – e NG (+5.8%), mentre un forte balzo si registra in Raytheon per le acquisizioni sopra citate. I profitti operativi (EBIT) sono negativi dove cala il fatturato, mentre quelli netti diminuiscono o sono negativi (anche in questo caso è Boeing che pesa di più). In netto calo il Return on Sales (ROS) e gli addetti.

Lockheed Martin si porta al primo posto negli Stati Uniti (e nel mondo) seguita da Raytheon e Boeing (che a sua volta supera di poco Airbus perché sostenuta dalle sue attività nel militare). Nel corso dell’anno Boeing ha visto drammaticamente calare ordini e consegne mentre è fallita prima di nascere la joint venture con Embraer (20% EMB – 80% Boeing) dove sarebbero confluite le attività nei velivoli commerciali della brasiliana.

In Europa, le aziende prese in esame sono: Airbus (Francia, Germania, Spagna), BAE Systems (GB), Dassault (Francia), Leonardo (Italia), Rolls Royce (GB), Saab (Svezia), Safran (Francia), Thales (Francia).

| Top 8 A&D Europa | 2020 | 2019 | 2020 vs 2019 |

| Ricavi Totali (US$B) | 157.2 | 199.8 | -21.3% |

| Ricavi A&D (US$B) | 139.9 | 180.4 | -22.4% |

| EBIT (US$B) | 3.7 | 12 | -70% |

| Profitti netti (US$B) | -0.9 | 5.1 | -118% |

| ROS (EBIT/Ricavi) | 2.4% | 6% | -60.5% |

| Addetti | 508 450 | 523 120 | -4.5% |

Anche in Europa tutti i dati sono in calo, ancor più che negli USA, ed in particolare diminuiscono i profitti. Airbus (che dal primo posto del 2019 si colloca al quarto livello mondiale) sconta un calo del ricavi di quasi il 28%, ma ancor più pesante è il calo di Safran (-32%).

Riguardo ad altri importanti players, Bombardier ha ceduto a Mitsubishi il programma CRJ (Canadian Regional Jet), ma ha continuato la produzione per completare il backlog ed ha consegnato il suo ultimo CRJ-900 il 28 febbraio 2021. Pertanto rimarrà solo attiva la produzione di business jet Learjet, Challenger e Global. Riguardo Embraer, i dati del fatturato per il 2020 sono nettamente peggiori di quelli del 2019 (-32%).

Particolarmente pesanti sono state le ricadute degli effetti del coronavirus sul comparto aereo civile: IATA (International Air Transport Association) ha evidenziato che la domanda nel 2020 – con una diminuzione del traffico aereo e del 66% dei passeggeri e perdite pari a 118 miliardi di dollari – è caduta ai livelli del 1998 (-66% rispetto ai livelli pre-covid) e l’RPK (Revenue Passenger Kilometers) ai livelli del 1993.

Le previsioni per il 2021 sono ancora negative: i livelli della domanda si manterranno al 33-38% di quelli del 2019 con perdite per le aerolinee che permarrano fino al tutto il 2022.